发票严查全面打响!这9种情形要小心了!

添加时间:2022-06-20重磅!金税四期又有新进展!税务局刚刚通知!全电发票+全国统一的电子发票服务平台来了!2022年发票严查开始!企业这9种情形要小心了!

01

金税四期+全国统一的电子发票服务平台!

发票严监管时代来了!

近期,国家税务总局发布《2021年法制政府建设情况报告》:

其中报告中提到两点值得重点关注:

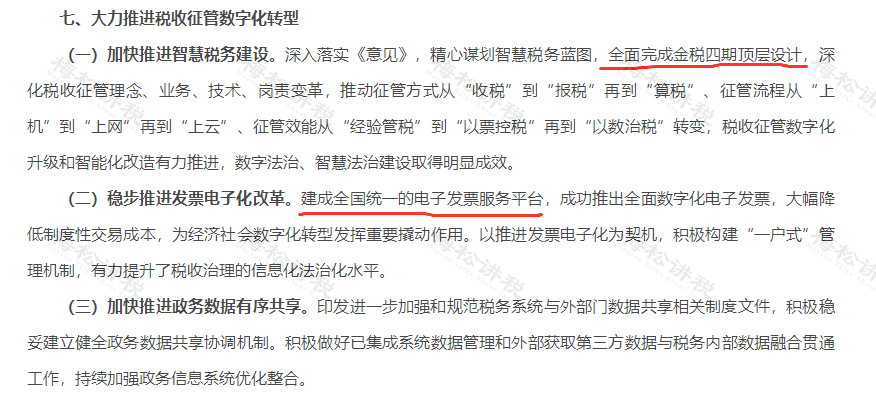

1、金税四期全面完成顶层设计

.png)

全面完成金税四期顶层设计,深化税收征管理念、业务、技术、岗责变革:

★征管方式:从“收税”到“报税”再到“算税”;

★征管流程:从“上机”到“上网”再到“上云”

★征管效能:从“经验管税”到“以票控税”再到“以数治税”转变

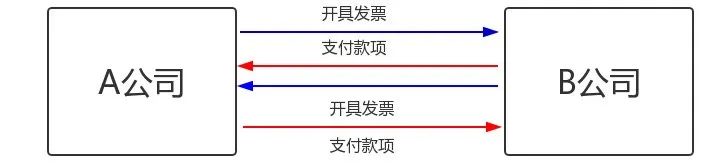

2、建成全国统一的电子发票服务平台

.png)

现全面数字化电子发票(简称全电发票)已全国大范围开展试点,如重庆、南京、上海、杭州、内蒙古、广东等,无不标识着“全电发票”时代的来临。

而电子发票服务平台的建设不仅能够实现发票从申请、开具、交付、确认、查验、抵扣、风险控制、决策指挥、服务保障等全流程、全生命周期的管理。

还涉及到发票自身的管理和服务方式调整,将牵引推动纳税服务、税款征收、税务稽查、监督内控等其他业务的变革及相关系统得升级改造。

金税四期+全国统一的电子发票服务平台要来了,全电发票将全国推行,纸质发票真的要成为历史了。企业再想通过发票“虚开、虚列、虚抵扣”,可要小心了!

02

发票严查开始

这9种情形,不要再有了!

1、发票重复入账抵税

有些企业认为,现在都是电子发票,我重复打印入账抵税,也没关系,反正税务局查的话也查不出来,你这样想,我只能呵呵。

现金税四期+全国统一的电子发票服务平台的到来,发票信息不对称的问题已经解决,你的数据是多少,税务局可能比你还清楚。

2、企业发票大量为个人抬头

如果不是直接对接消费者的企业,却长期开具大量的个人抬头的发票;存在着大量个人抬头发票报销入账;不用多说这些统统都是稽查的重点!

3、发票增量、增额异常

实际经营与开票量严重不符;与同行业相比变动异常等等。

4、频繁作废发票;大部分发票顶额开具;

发票频繁作废;存在大量跨月红冲发票;发票开具金额满额度明显偏高异常等等。

5、费用发票异常

加油费、差旅费、会务费、咨询费、服务费、培训费等发票异常,与经营情况严重不符。

6、开具的发票内容与实际不符

企业卖的是钢材,开具却是家具;卖货是10个,开票确是20个;应该开给A公司抬头确是B公司等等,以后这种行为不要再有了。

7、买发票

有些企业一缺成本费用,就想到了买发票,殊不知,你省的那点税,还不够罚款的。且买发票属于虚开发票,搞不好还会背上刑事责任。即使你走了账,签订了合同,货物流却没办法一致,一查一个准。

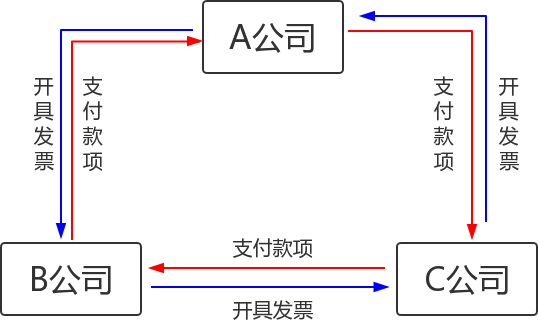

8、对开发票、环开发票

(1)对开发票

(2)环开发票

对开、环开发票,说白了,就是基于没有真实业务的情况下,我给你开,你给我开或者再加个第三方。虽然它们都是闭环抵扣,最终未少缴税,但递延了纳税,行政法上还是会按虚开发票处理。

9、到处找发票抵税

有些企业为了少缴税,还真是把“避税”用到极致。

03

发票严查下

送你5点忠告

在税务严查发票下,送企业5点忠告:

一、切勿碰触“虚开”的红线!

把“虚开”放在首位,是为了提醒广大财务人员及企业主:

大数据时代,税务局发现企业“虚开、虚列、虚抵扣”行为越来越容易了!打开税务网站,铺天盖地的“虚开”的稽查案件就可见一斑!

下面这些行为,都算虚开发票:

.png)

二、发票切勿“偷梁换柱”

即所提供发票与真实业务不匹配。

实务中,经常会遇到发票无法取得,或者遗失发票的情形,而财务人员通常会找一张其他类型的发票来替代入账。

这种做法有以下两大风险:

1、属于不合规发票,不得作为入账的依据,也不能在企业所得税前扣除;

2、发票内容与真实经济业务不符,有虚开发票的嫌疑。

所以,企业开展业务时应寻找正规的合作伙伴,取得合规的票据,在无法取得合规发票的情况下,也不要偷换发票,可以凭借其他佐证资料入账,并按税务要求做纳税调增。

否则,一旦被稽查,得不偿失!

三、证明业务真实发生的证据要齐全

“合理性”与真实性密切相关。如文章开头的案例,税务机关先是对该业务的“合理性”产生了质疑:

(1)企业自身是否有足够的规模和合理的商业理由支撑该业务;

(2)提供服务的对方企业是否有足够的规模和资质支撑该业务。

因此,企业在发生大额支出时,除取得合规发票外,还应保留与业务真实性、合理性相关的其他佐证,如签订详细的合同或协议,不能只签“一页合同”;还有招投标资料、审批单、验收单、运输合同等等。

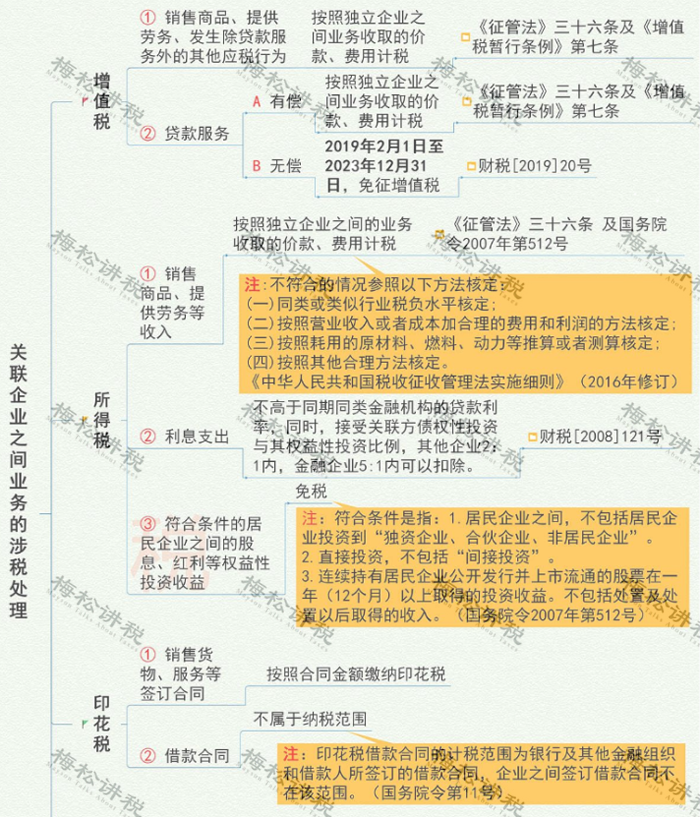

四、关联交易价格要公允

关联交易历来是税务稽查的重点,特别是关联交易的价格,要按照独立企业之间交易的公允价格来确定,具体涉税处理如下:

五、注意大额资金交易的监管风险

根据税收征管法规定,税务机关有权查询企业和个人的银行账户信息,而且随着金融机构与税务、反洗钱机构合作力度的加大,税务机关掌握企业和个人账户资金变动会变得越来越容易!

.png)

企业在生产经营过程中,不可避免的会发生咨询费、差旅费、招待费、会议费等各种费用。实务中,很多财务人员以为取得发票就万事大吉了,其实不然,一张发票并不足以证明业务的真实性。

下面我们总结了8种费用不能只附发票,还需要其他的证明作为辅助材料。建议收藏转发~

一、购买原材料、机器设备、办公用品、低值易耗品、礼品等产生的费用

-

是否有入库单、入库单签章、审批手续是否齐全;

-

是否有采购合同;

-

发票日期和发票金额是否与采购合同对应;

-

是否有质量验收合格证明;

-

是否舍近求远采购;

-

成本费用率是否明显超过行业合理水平。

二、租金费用

-

是否有行政办公部门审核确认手续;

-

是否有房屋租赁;

-

合同发票日期金额是否与租赁合同吻合。

三、业务招待费

-

是否有经办人、部门经理甚至公司总经理审核签批;

-

大额发票是否有消费清单。

四、差旅费

-

差旅费报销单内容是否填写齐全;

-

所附的车票是否为去出差地的车票;

-

餐饮、住宿、交通费发票是否为出差地的发票;

-

人员和人员名单是否与派出的人数相吻合。

五、会议费

-

是否有会议通知、会议议题、参会人员名单、签到表等资料;

-

是否有与会议无关费用(如旅游费)列支。

六、运费

-

是否有运费报销单;

-

起运地和运达地是否与运费报销单相吻合;

-

是否由起运地和运达地以外的车辆运输;

-

运输价格是否波动较大。

七、油费

-

本公司账面上是否有车辆;

-

报销的加油费是否为本公司车辆;

-

加油费总额是否超过了车辆理论行车的最大油耗量。

八、水电费

-

发票上的字码是否与水表、电表的字码相符;

-

是否与本公司的产能相吻合。

回顶部

回顶部